期权定价的数学模型(期权定价模型基本原理)

期权,作为一种金融衍生品,赋予持有者在特定时间以特定价格买入(看涨期权)或卖出(看跌期权)标的资产的权利,而非义务。理解期权定价的数学模型是金融领域至关重要的一环。这些模型旨在通过数学公式来估算期权的理论价值,帮助投资者做出更明智的交易决策,并为风险管理提供工具。期权定价模型并非完美,它们基于一系列假设,并且对市场变化和参数输入非常敏感。它们为理解期权价格的驱动因素和评估其相对价值提供了重要的框架。将探讨期权定价模型的基本原理,并介绍几个关键模型。

期权定价模型的核心要素

期权定价模型的核心在于确定期权的理论价值,即在理想市场条件下,期权应该以何种价格进行交易。这个理论价值的计算依赖于几个关键要素:

- 标的资产价格 (S): 期权价值与标的资产价格密切相关。看涨期权的价格通常随标的资产价格上涨而上涨,而看跌期权则相反。

- 执行价格 (K): 执行价格是指期权持有者可以购买(看涨期权)或出售(看跌期权)标的资产的价格。执行价格与标的资产价格之间的差异是期权内在价值的基础。

- 到期时间 (T): 期权的价值随着到期时间的临近而变化。通常,到期时间越长的期权,其价值越高,因为持有者有更多的时间让标的资产价格朝着有利的方向移动。

- 无风险利率 (r): 无风险利率用于对未来的现金流进行折现,以计算期权的现值。

- 标的资产价格的波动率 (σ): 波动率衡量标的资产价格在一段时间内的波动程度。波动率越高,期权的价值通常越高,因为价格波动增加了期权获利的可能性。

- 红利 (q): 如果标的资产支付红利,这会影响期权的价值。红利支付会降低标的资产的价格,从而降低看涨期权的价值,并增加看跌期权的价值。

布莱克-斯科尔斯模型 (Black-Scholes Model)

布莱克-斯科尔斯模型是期权定价领域最著名的模型之一。它基于一系列假设,包括:

- 标的资产价格服从几何布朗运动: 这意味着标的资产价格的对数收益率呈正态分布。

- 无风险利率和波动率在期权有效期内保持不变。

- 不存在交易成本或税收。

- 标的资产不支付红利。

- 市场是完全有效的,没有无风险套利机会。

在这些假设下,布莱克-斯科尔斯模型给出了看涨期权和看跌期权的定价公式:

- 看涨期权价格 (C): C = S N(d1) - K e^(-rT) N(d2)

- 看跌期权价格 (P): P = K e^(-rT) N(-d2) - S N(-d1)

其中:

- S 是标的资产价格。

- K 是执行价格。

- r 是无风险利率。

- T 是到期时间(以年为单位)。

- N(x) 是标准正态分布的累积分布函数。

- e 是自然常数。

d1 和 d2 的计算公式如下:

- d1 = [ln(S/K) + (r + σ^2/2)T] / (σ sqrt(T))

- d2 = d1 - σ sqrt(T)

布莱克-斯科尔斯模型虽然应用广泛,但也存在一些局限性,例如假设波动率不变,这在现实市场中并不成立。需要对模型进行修正,以适应不同的市场条件。

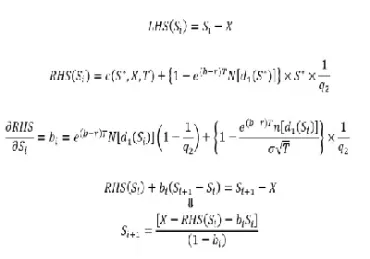

二叉树模型 (Binomial Tree Model)

二叉树模型是另一种常用的期权定价方法。与布莱克-斯科尔斯模型不同,二叉树模型是一种离散时间模型,它将期权有效期划分为多个时间段,并假设在每个时间段内,标的资产价格只有两种可能的变动方向:上涨或下跌。通过构建一个二叉树,可以计算出在每个节点上的期权价值,最终倒推出期权的初始价格。

二叉树模型的优点在于其灵活性,可以处理一些布莱克-斯科尔斯模型无法处理的情况,例如美式期权(可以在到期日之前的任何时间执行)。二叉树模型更容易理解和实现,即使对于没有高级数学背景的人来说,也能掌握其基本原理。

二叉树模型的精度取决于时间段的数量。时间段越多,模型越接近连续时间模型,精度也越高。

蒙特卡洛模拟 (Monte Carlo Simulation)

蒙特卡洛模拟是一种基于随机抽样的数值计算方法。在期权定价中,蒙特卡洛模拟通过模拟大量可能的标的资产价格路径,来估计期权的期望收益。每条路径都是根据标的资产价格的随机过程生成的,例如几何布朗运动。计算每条路径下期权的收益,并将这些收益进行平均,得到期权的期望价值。

蒙特卡洛模拟的优点在于其通用性,可以处理复杂的期权和标的资产,例如具有路径依赖性的期权或标的资产价格服从非标准分布的期权。蒙特卡洛模拟的计算量很大,需要大量的计算资源。

波动率微笑 (Volatility Smile)

布莱克-斯科尔斯模型假设波动率在期权有效期内保持不变,但实际市场中,隐含波动率(从期权价格反推出来的波动率)往往呈现“微笑”或“偏斜”的形状,即执行价格离当前标的资产价格越远,隐含波动率越高。这种现象被称为波动率微笑或波动率偏斜。

波动率微笑的存在表明布莱克-斯科尔斯模型的假设存在缺陷,需要使用更复杂的模型来解释期权价格。一些模型,例如随机波动率模型和跳跃扩散模型,试图捕捉波动率的动态变化,从而更准确地定价期权。

期权定价模型的局限性与应用

尽管期权定价模型在金融领域发挥着重要作用,但它们也存在一些局限性。这些模型基于一系列假设,而这些假设在现实市场中并不总是成立的。例如,假设市场是完全有效的,不存在交易成本,波动率不变等等。模型的参数输入也可能存在误差,例如波动率的估计。期权定价模型只能提供期权的理论价值,而不能保证期权一定以该价格进行交易。

尽管存在局限性,期权定价模型仍然是投资者和风险管理人员的重要工具。它们可以用于:

- 评估期权的相对价值: 通过比较期权的理论价值和市场价格,可以判断期权是否被高估或低估。

- 对冲风险: 期权可以用于对冲标的资产价格变动的风险。

- 构建投资组合: 期权可以与其他资产组合,以实现特定的投资目标。

- 风险管理: 期权定价模型可以用于评估期权组合的风险敞口。

期权定价模型是理解期权价格驱动因素和评估其相对价值的重要工具。了解这些模型的基本原理和局限性,可以帮助投资者做出更明智的交易决策,并有效地管理风险。